Hírek: A lufi szelleme riogat ismét

A nagy újévi fogadalmak után mindjárt megkezdődött a távozó, és az idén nagyon gazdag Mikulás siratása. A legtöbbet elemzett gondolat a pénzügyi buborékok értelmezése volt az elmúlt napokban. Van a dolognak néhány komoly aktualitása:

- A FED szerdai jegyzőkönyve ugyan nem alkalmazta magát a „buborék”, vagy „lufi” kifejezést, ám a sajtó egy része már így fordította érthetővé a hivatalos idézetet „.. némelyik FED tag megjegyezte, hogy megnövekedett néhány kisvállalati részvény esetében az ár-érték arány, megemelkedett a részvény-visszavásárlások szintje és a spekulációs hitelek (margin credit) volumene.”

- A FED egyik tagja (Jeff Lacker, a QE egyik nagy ellenzője) pénteken egyenesen beismerte, hogy a részvénypiac a buborék jelenségre emlékeztet. Azt is megjegyezte, hogy a hosszútávon alacsonyan tartott alapkamat ígérete legalább annyira „felelős” a helyzetért, mint maga a QE program.

- A Yale egyetem még novemberben jelentetett meg egy könyvet a világ első jelentős tőzsdei krach-járól (1720; USA-Európa), amit persze egy gyönyörű buborék jelenség előzött meg. (“The Great Mirror of Folly: Finance, Culture, and the Crash of 1720,” rengeteg szerzővel, köztük a friss Nobel-díjas Robert Schiller-rel). A könyv a karácsonyi csendben sokakat párhuzamok megrajzolására ihletett napjaink rally-jával.

- A lufi, vagy buborék emlegetése érthető formában, vagy szakmai halandzsának álcázva, nagyon is alkalmas lehet az éppen igen csak aktuális korrekció (nem tévesztendő össze a valódi összeomlással) beindítására, amelyet már egyre többen előre shortolnak.

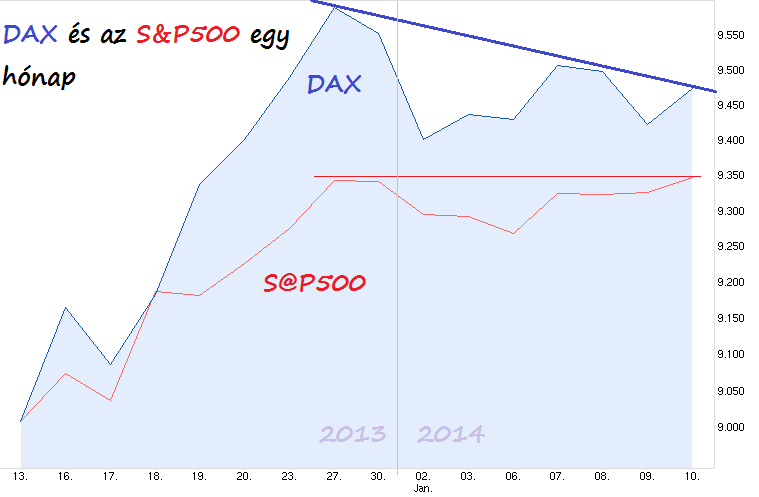

A vezető részvényindexek az év végi hatalmas hajrát követően kicsit megtorpantak ugyan, de a hosszú trendek tartják a lélegzetelállító emelkedési hajszát:

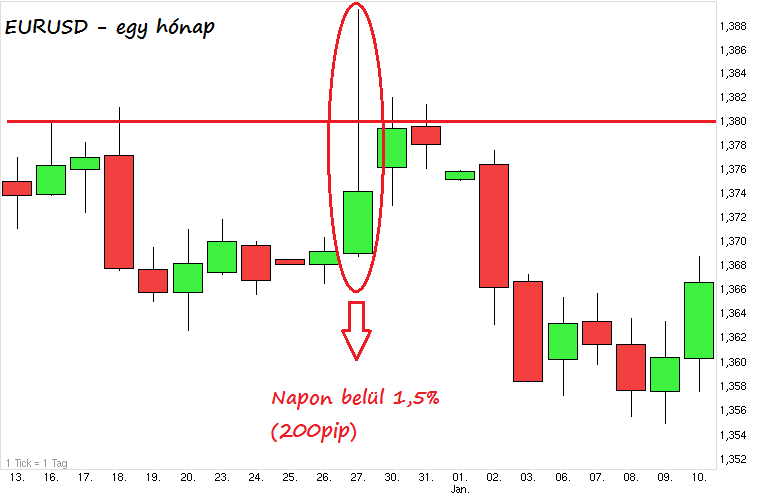

Nos, a buborék elméletek és szkeptikus megközelítések alapját összefoglalva az alábbi grafikon fejezi ki a legszemléletesebben:

Vagyis amíg a tőzsdék boldogan nyargaltak egész évben (+22%), addig a világ GDP teljesítménye relatíve éppen annyival romlott (-21%), mint amennyit a száguldás eredményezett a részvényárakban.

Az elméletek lényege pedig arra figyelmeztet, hogy:

Minden lufi fújás idején van egy – egy olyan technológiai, világpiaci újdonság, ami remekül kommunikálható a laikusok felé, és megideologizálja a tőzsdei kereslet ugrás-szerű emelkedését (Pl:1720-ban a transz-atlanti kereskedelem, 1999-ben a dot.com cégek, 2013-ban pedig a hosszú távra beígért alacsony alapkamat ((?))

A lufik fújásakor mindig akadnak ismert elemzők, akik megkísérlik kidurrantani az általuk irreálisnak vélt ár-buborékot. Jellemzően ezeket az embereket a profitnövekedésektől megrészegült közönség igen erős emóciókkal (nem pedig racionális érveléssel) utasítja el, figurázza ki. 1999 végén mindenki utálta a már akkor sem fiatal Warren Buffet-et, aki nem győzte húzni a harangot, hogy baj lesz, de 2006-ban is lehülyézték azt a George Sorost, aki azt találta mondani, hogy ha olyan termékekkel lehet árfolyamot befolyásolni a piacokon, amelyek működését Ő képtelen 15 percen belül megérteni, akkor ott baj lesz.

Akárcsak az életben, a befektetéseknél is az a helyzet, hogy ha valakit, aki nem ért egyet veled, azt nevetségessé teszel, nos, ez az egyik legbiztosabb jele annak, hogy a tények nem a te oldaladon állnak.

Rendszerint amikor a befektetők bevásárolnak, elkezdik leértékelni a cselekedetük ellen szóló érveket. Majd elérkezik egy olyan vízválasztó, amikor már megfeledkezve minden racionális számszerű értékelésről, szélsőséges módon viselkedve az egyet nem értőket már ellenségként kezelve démonizálják.

Ekkor kerül bajba a buborék-szituáció!

Akkor kell elkezdeni aggódni, amikor az emberek minden érvüket arra használják, hogy bebizonyítsák: nincs buborék a szituációban. Tény, hogy napjainkban nem lehet úgy kinyitni egy pénzügyi lapot, vagy belenézni-belehallgatni egy gazdasági televízióba, rádióba, hogy valaki ne aggódna a jelenlegi buborék-növesztés miatt. Az is tény azonban, hogy az elemzők ma még nyugodtan aggódhatnak a lufi fújás miatt, senki nem inzultálja őket. Ez bíztató jele lehet annak, hogy esetünkben még nincs (?) lufi a levegőben.

Összefoglalva tehát:

Amikor valaki lufiról beszél, és Te azt gondolod kedves Olvasó, hogy az illető egy idióta, nos, ekkor kell Önmagadról elgondolkodnod, hogy nem Te vagy-e éppen az. A világ talán nem az - még.

( WSJ; Money Beat, Jason Zweig: „Mikor okoz bajokat a buborék-beszéd?” című cikke nyomán)

Az 1929-es lufiról a FED oldalán olvasható anyag elemzését itt olvashatjátok.

A 2014-es év első csonka kereskedési hetének további kiemelt hírei (2014. január 4-ig):

- Növekszik az esélye az USA költségvetési plafon megegyezésnek, elkerülhetőnek tűnik egy újabb állami pénzügyi befagyasztás.

- Emelkedik a cég-egyesülési törekvések aktivitása az USA-ban.

- A Philadelphia FED elnöke (Plosser) szerint az alapkamat emelés akár gyorsabb is lehet, mint ahogyan eddig kommunikálták.

- George Soros pesszimista Kína helyzetét illetően, az USA folyamataival azonban elégedett.

- A kínai beszerzési menedzser index visszaesett a három hónappal korábbi szintre.

- Az USA függő lakás értékesítési és decemberi autó eladási adatai emelkedést mutattak ugyan, de nem érték el a várakozásokat.

A 2014-es év első teljes kereskedési hetének további kiemelt hírei (2014. január 8-ig):

- Az USA munkanélküliségi rátája 6,7%-ra csökkent! A várakozás és az egy hónapja mért adat 7% volt. Ugyanakkor az új munkahelyek száma csökkenőben (harmada volt a decemberi adat a várakozásoknak!) és tovább esett a munkaerőpiacon megjelenők aránya is. Egyre nyilvánvalóbb, hogy a FED által kulcs-szerepet kapott munkanélküliségi ráta önmagában félrevezető (!) lehet.

- A német munkanélküliségi ráta: 6,9%.

- A kereskedelmi adatok előrejelzései szerint a 4. negyedévben tovább nőtt az USA GDP-je.

- A 2014-es lakásár emelkedés év/év alapon 11,3% volt Amerikában.

- A tőke-áramlás a részvénypiacok felé töretlen, valamint a cégek saját részvény vásárlásai is tovább fűthetik a rally-t.

- Az Euro-zóna végleges, harmadik negyedéves GDP-je 0,4%-os csökkenést mutat éves bázison, összhangban a várakozásokkal és az előző negyedéves méréssel.

- Az EKB megtartotta a 0,25%-os alapkamatot.

- Immár hivatalosan is a FED új elnöke Janet Yellen, az elnökhelyettes pedig a nemzetközi pénzügyekben igen hiteles Stanley Fischer.

- A Goldman pénteki jelentése szerint a részvénypiac immár minden mérési szempont szerint túlértékelt, elérte a 2007-es csúcs-szintet.

- Hiába emelkedett az átlagos USA háztartás vagyona oly szemléletesen (jórészt az ingatlanárak és a részvényárfolyamok ugrásának köszönhetően), az olcsó amerikai áruházak statisztikái szerint a szegény amerikaiak tovább szegényedtek, keresletük egyre inkább a legolcsóbb alapvető élelmiszerek felé tolódik el.(QUARTZ)

- Az IMF (Világbank) meglehetősen baljós üzenete: „Ez az utolsó figyelmeztetésünk: vigyázzanak a megtakarításaikra!” Az IMF úgy látja, hogy a vezető gazdasági nagyhatalmak eladósodása (USA a GDP 110%-a, EU zóna 95%) mindenképpen inflációhoz és tőkepiaci zavarokhoz vezet majd. A megtakarítások egyszeri megadóztatásának lehetőségét, mint elkerülhetetlen megoldást vázolták fel pénteken megjelent elemzésükben. (Zerohedge)

ARANY:

Az arany a 2013-as év utolsó, alacsony forgalmú napjaiban „ráijesztett” az éves minimumára, amit még a nyár elején láttunk egy rövid időre, majd innen 1,5%-ot erősödött az árfolyam, 2014-ben eddig közel 66 pontot jött vissza.

EUR/USD

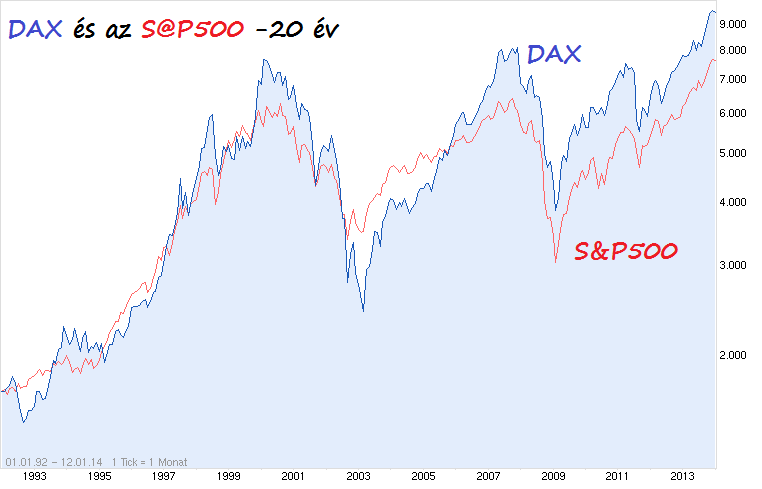

A dollár megtréfálta a piacot a 2013-as év utolsó napjaiban. A karácsony utáni csendben közel 1,39-ig gyengült egyetlen nap alatt, majd kiderült, hogy az 1,38-as szint nem véletlenül állította meg egész évben a dollár gyengülését, most is gyorsan visszahúzta az árfolyamot. A háttérben a rossz nyelvek szerint egy olyan FED akció állt, amelyet az sem értett, aki megpróbálta „kipletykálni”.

Csütörtökön az EKB tájékoztatónak sikerült 80 pip-es EUR gyengülést kimagyarázni olyan kulcs szóösszetételek alkalmazásával, mint „további gyengülő gazdasági teljesítmény”, vagy „elhúzódó alacsony infláció”. A hőn áhított gyengülés nem sokáig tartott, nap végére ez a gyertya is zöldbe borult.

A hosszú grafikonon jól látszik, a devizák gyengülési versenyében az EUR bizony lemaradt, komoly versenyhátrányt okozva az export vezérelt cégeknek.

MAGYARORSZÁG

Hazánkkal kapcsolatosan csak azokra a hírekre koncentrálok, amelyek nemzetközi kontextusban és a Ft árfolyama szempontjából tarthatnak igényt komolyabb figyelemre. Ennek oka az, hogy a honi sajtóban rengeteg kiváló elemzés olvasható anyanyelvünkön.

Ezen a héten a nagybankok körüli herce-hurca jelentett némi izgalmat:

A Raiffeisen márpedig nem eladó…. Vagy mégis….? Vagy mégsem…? Senki ne gondoljon egy nagy piros elefántra.

Nem fogja elhagyni a KBC Magyarországot - nyilatkozta a Reutersnek a társaság magyarországi leánybankjának a vezetője.

Die Presse: A külföldi bankok menekülnek Magyarországról

A kormány újabb csatát nyert a rezsicsökkentés háborújában (ki ellen is?), Rogán Antal ismételt csökkentést jelentett be. Azt is megígérte, hogy még a választások előtt végleges döntést hoznak a devizahitelesekről.

A Nomura szerint régiónkban 2014-ben Magyarország gazdaságában érzik a legnagyobb kockázatot. A FED likviditás-szűkítő lépései ugyanis komoly veszélyt jelenthetnek a magyar államadósság újrafinanszírozására.

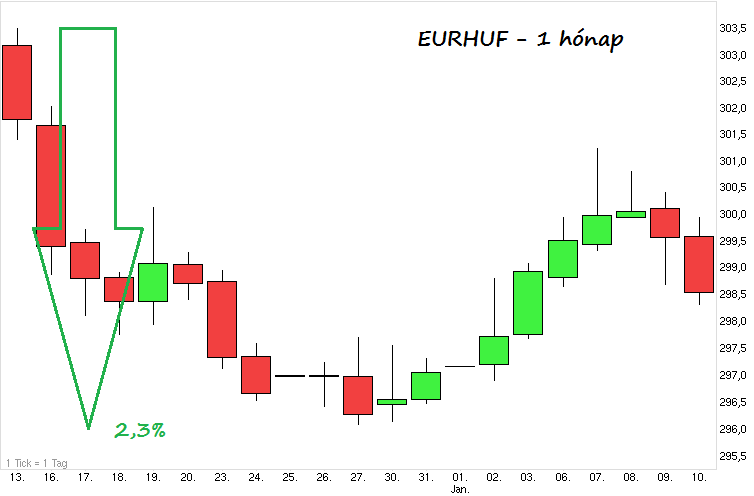

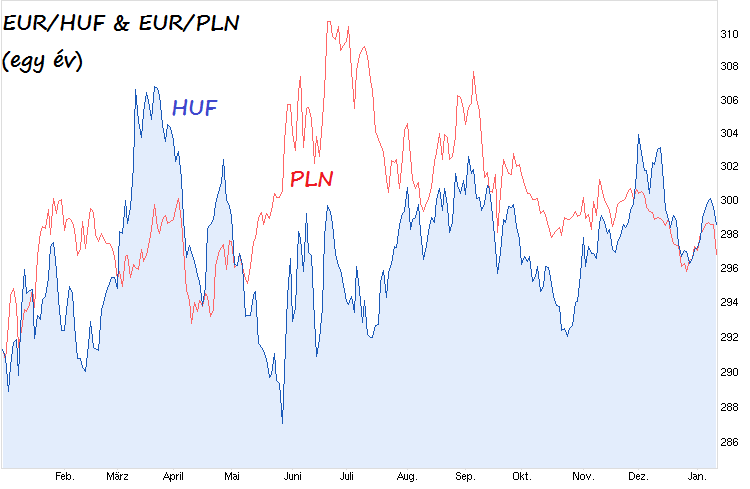

A forint ezen a héten visszaerősödött a 300-as szint alá, az éves volatilitása 286 és 306 Ft között mozgott az EUR-hoz képest.

A forint és a lengyel zloty közel azonos relatív változást (gyengülést) mutatott ebben az évben. Érdekesség volt, hogy amikor a forint vadul erősödött a félév közeledtével, egészen 288 alá, akkor a zloty-nak egy hasonló iramú, de gyengülő szakaszát láthattuk.

Egyelőre ennyit a hazai és külföldi piacok elemzéséről... Ha tetszett, akkor lehet lájkolni a Facebook oldalt is:

https://www.facebook.com/forexkezeltszamlak

Forrás:

Forrás:ARIVA/GLOBALPARTNERS