Valami nagyon készül!

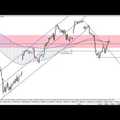

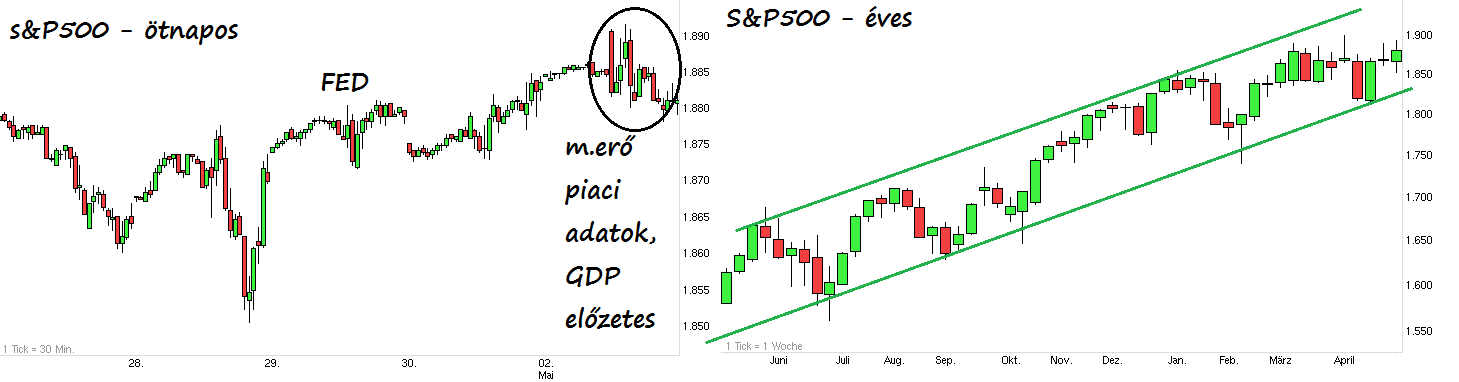

Az öt és fél éve békésen hegynek felfelé kaptató bika a részvénypiacokon kezd elfáradni. Ilyenkor minimum korrekciónak kellene következnie, de az valahogy elhúzódni látszik. Azzal együtt, hogy a héten Amerikában már csúcsközelben is jártunk, az 1900-as körüli szint az S&P500-ban ismét komoly ellenállást jelentett, péntek estére meg már 100-zal alá is szálltunk. A DowJones Industrial-nak még történelmi csúcs-záró állományt is sikerült elérnie a héten.

A héten belüli mozgásra rengeteg fontos adat és hír bőven szolgáltatott okot.

AZ USA a héten:

- Hétfőn a szokásos orosz/USA vicsorgás újabb fordulóját láthattuk: Amerika immár Putyin elnök legszűkebb körének magánvagyonát zárolta (persze jó sok időt hagyott a mentésre…), amit az orosz diplomácia nemes egyszerűséggel gusztustalanságnak minősített. A piacokat továbbra sem érdekelte Ukrajna, ahol vasárnapra már nagyon közel álltak a háborús állapotokhoz: orosz civilek könyörögnek Putyinéknak, hogy mentsék ki őket a masszív és sok emberáldozattal járó Ukrán tisztogatásokból. A Putyin által kiszabadított (és alaposan feldühített) szellem sehogy sem akar visszabújni a palackjába. Az IMF szerdán jóváhagyott 17 milliárd dollár hitelt Ukrajnának, a Gazprom megkaphatja így a követelését, de az IMF a hitel visszavonásával fenyeget arra az esetre, ha Ukrajna nem tudja az ország keleti (!) részét kontroll alatt tartani. Ez akár háborús uszítással is felér, amire a jó ukránok léptek is, a helyi konfliktusokban meghalt emberek száma meredeken nőtt vasárnap estig.

- A keddi leszúrást majd gyors visszagyógyulást az okozta, hogy a mindenki által kiemelten kezelt FED szerdai hivatalos tájékoztatója előtti napon rendkívüli, négyszemélyes ülést hívott össze Janett Yellen, FED elnök, a nyilvánosság teljes kizárásával. A kedélyek viszonylag gyorsan megnyugodtak, a médiamunkások elmagyarázták úgy nagyjából egymásnak, hogy ehhez joga van a FED elnökének. A másnapi GDP adatok akár magyarázatot is adhattak a sebtében összekapott, nagy port vert ülésnek.

- Szerdán jött a GDP hideg zuhany: Az időjárási hatásokat is számba véve 2,6%-ra számítottak az elemzők, az évesített első negyedéves GDP növekményben, ezzel szemben 0,1% sikeredett. Egyesek szerint csak azért tudott pozitív tartományban maradni a mutató, mert az Obama-care-nek becézett egészségügyi szolgáltatási program beindítása sokat lendített a negyedéves adaton. A legpesszimistább megközelítést igen látványosan mutatja az alábbi grafikon:

- Ezek után a FED soros kamatdöntő ülésén a változatlanul hagyott alapkamat és tapering ütem (= további 10 milliárdos QE szűkítés) mellet a nagy kérdés az volt, hogy mikorra teszik a kamatemelés várható idejét, valamint hogy miként látják a világ (még) vezető gazdaságának növekedési kilátásait. Nos, a kamatemelés idejéről azt olvashattuk, hogy 2015-re 1% és 2016-ra 2,25% akár elképzelhető. A sokkoló GDP adatok ismeretében pedig az történt, hogy (és itt most következzék egy kis ízelítő a FED-beszéd rejtelmeiből): 2014. március 4-én még „meggyőző növekedés”-ről beszéltek, április 16-án már „esetleg stimulálni kell a gazdaságot a növekedési ütem megtartása érdekében” volt a fordulat. Április 30-ára ott tartottunk, hogy „az okoz stresszt, hogy sikerüljön megakadályozni a növekedési ütem kifulladását”. Immár senki nem beszél a 2%-ról 2,5%-ra javulásról. A jólfésült megfogalmazás mögött azonban nyilvánvalóan komoly aggodalom bújik meg a recesszióba való visszafordulás esélyei miatt, miközben „a vártnál gyorsabban emelkedett a fogyasztó kereslet, csökken a munkanélküliség”.,

- Csütörtökön és pénteken a vegyesen értelmezett munkaerő piaci adatok érkeztek. Első ránézésre örülni is lehetett volna, hiszen a vártnál jobban esett a munkanélküliségi ráta (6,3; várakozás: 6,6%; előző havi 6,7%) a kifizetett bérek mértéke is folyamatosan emelkedik, sokat javult az átlagos órabér is:

- Ám a jó híreket elmosni látszott egyetlen adat: csak áprilisban közel 1 millióan estek ki a munkaerő piacról és a foglalkoztatott munkaképes korú állampolgárok aránya a teljes létszámhoz képest az 1978-as szintre zuhant. A részvénypiac már erre reagált az esti elbizonytalanodással, a dollár 50 pipes oda-vissza rángatásával.

- A héten a SEC elnöke („amerikai PSZÁF”, Mary Jo White) eskü alatt vallotta a kongresszusnak, hogy a részvénypiacot nem manipulálják, majd 2 nap múlva NYSE (New York Stock Exchange) kapott egy méretes büntetést a piac manipulálásáért 2008 és 2012 között. Azt, hogy a rendszer velejéig romlott (legalábbis innen nézve), mi sem bizonyítja jobban, hogy Mary Jo eddigi munkássága során az egész Wall Street-et védte az elkövetett bűncselekményeik során. De a piacot senki sem manipulálja, erre megesküdött a derék köztisztviselő.

Hogy adjunk kicsit az adrenalinnak is, vegyük sorra a medvét kiáltók aktuális érveit:

- Az amerikai részvényindexek ugyan csúcsközelben szédelegnek fenn a tetőn már egy hónapja, de az indexek összetételéből már látni vélik a lecsorgást, éppen úgy, mint 2011 júliusában és 2012 áprilisában: A Nasdaq 75%-a már az 50 napos mozgója alatt van, az S&P-nél pedig 58%.

- A DJIA (Dow Jons Industrial Average) 30 cégéből 24 már jelentett. Ezek, és a tervszerűnek feltételezett továbbiak összesített hozam-változása a negyedévben -3,3%. Amennyiben ez lesz a végeredmény is, akkor már három egymást követő negyedévben mértek relatív csökkenést a hozamokban, és a forgalom is hetedik negyedéve marad 1%-os növekedési ütem alatt.

- A részvények értékeltségéről világosan beszél az alábbi grafikon:

- Végül egyre több szó esik a hitelből finanszírozott vállalatfelvásárlásokról (LBO – Leveraged Buyout). Az alacsony alapkamatnak és a pénzbőségnek köszönhetően óriási mérteket ölt a relatíve olcsón felvásárolható, nagyon sok esetben egyébként valószínűleg életképtelen, vagy megújulni képtelen cégek adásvétele, amit különböző alapokba csomagolva finanszíroznak. Ismerős ugye? Nem véletlen, egyre többen gondolják úgy, hogy a történet nem más, mint a 2000-es évek ingatlan lufiját fújó pénzügyi technika klónja. Az alapkezelők ki vannak éheztetve a hozamra, inkább becsukják a szemüket, de vásárolják ezeket a „méregtől bűzlő” alapokat és cég-kötvényeket.

- A Bloomberg eszerint figyelmeztetett az olcsó pénz okozta egészségtelen folyamatokra: „Privát cégek sok esetben hitelből fizetik az osztalékot, akárcsak 2007-ben”, avagy „Kidurrant a kötvény lufi? Esnek a „kuka” kötvények, mivel a FED szűkítés folytatása elvette a vásárlók kedvét”; avagy „A likviditás csapda elérte az AAA kötvényeket is ….”

EURÓPA

- Nyilvánosságra hozták az európai bank-stressz teszt részleteit kedden. Az eredmény októberre várható, az EKB nyilatkozat szerint senkinek sem érdeke, hogy a 28 országra és 128 bankra kiterjedő megfelelőségi felmérés hitelpiaci eladási lavinát okozzon. Vagyis kesztyűs kézzel bánnak majd az ingatlanpiaci árak mélyrepülése miatt „határeset” jelzáloghitelekkel. Az is kiderült: nem vizsgálják a bankok védettségét egy esetleges euro deflációval szemben sem. Az EBA (European Banking Authority) nevét itt az ideje megjegyeznünk, ez lesz az európai „Pszáf” megfelelője.

- Hiába a sikeres (3 milliárd EUR) kötvénykibocsátás, Görögország még mindig pénzügyi gondban van. Az idei és 2015-ös várható hiány 15 milliárd eurós további hiteligényt jelent a piacnak.

- Az EU-zóna gazdasági bizalmi indexe váratlanul esett áprilisban. Az adattal kapcsolatban Mario Draghi megerősítette, az EKB kész bármely percben beavatkozni egy QE jellegű „megoldással”.

- Az uniós munkanélküliségi ráta 11,8% volt márciusban, ami hajszálnyival jobb, mint a decemberi történelmi csúcs 12%. Az országonkénti rátát látványosan bemutató grafikon szerint 5% (Ausztria, Németország) és 27% (Görögország) között szóródik az eredmény.

- A munkanélküliségi adatokhoz kapcsolódó keserű pirula: A spanyol munkanélküliség még mindig az egekben, miközben az állampapírok „hihetetlen” teljesítmény javulást hoztak. Sokan látják ebben az EKB által manipulált kötvénypiac kiugró bizonyítékát:

- Egy, az európai pénzpiaccal kapcsolatos (összeesküvés?) elmélet:

- A FED USD tonnákat nyomtat. USD-ben, nagyon alacsony kamaton hitelt ad európai bankoknak.

- Az európai bankok a friss dollárból állampapírokat vásárolnak. (Ezért erős az EUR, mert a dollárból EUR keresletet támasztanak a papírok vételéhez.)

- Az állampapírokat a bankok fedezetként használják az EKB-nél felvett hitelekhez.

- Az így megszerzett euróból ismét állampapírokat vásárolnak az európa piacon. (Így nyomják le az eur piacon az állampapírok hozamát… ld. fent pl. Spanyolország esetében)

- Ezt ismétlik tetszőleges számban, és épül a hitel-piramis.

- Hogy nem is annyira összeesküvés elméletről beszélünk, álljon itt egy félelmetes tény: A Deutsche Bank összes derivatív eszközállománya a húszszorosa a német GDP-nek...

- Nagyon fontos adat volt az uniós infláció, amely végre felfelé vánszorgott áprilisban: 0,7% év/év alapon (várakozás: 0,8%, március 0,5%). A deflációs félelmek még mindig nem csitultak, különös tekintettel a mintaként kezelt japán gazdaság aktuális helyzetére, amelyet – akárcsak az EKB tervei szerint - egy nagyon durva QE segítségével szeretnének a felszínen tartani.

JAPÁN kitekintés:

- 17 év óta idén márciusban (11% év/év) emelkedett a legnagyobb ütemben a kiskereskedelmi forgalom Japánban, az egy átlagos háztartás költekezése pedig negyven évi csúcsot javított. Ám mielőtt fejet hajtanánk az Abenomics sikere előtt, tudjunk róla: április 1-től 5%-ról 8%-ra emelték a helyi ÁFA típusú adót, a lakosság szokásos előre hozott bespájzolásáról van csak szó, egészséges fogyasztói kereslet növekedés helyett.

- A Sony például az Abenomics-ra hivatkozva csökkentette 70%-kal az eredmény várakozásait. Az agresszív, béremelési direktrívák okozzák a világcég gondjait még úgy is, hogy a hazai valuta közel 40%-ot gyengült jó másfél év alatt.

- A Nikkei 200 vállalatának nyeresége sem mutat javulást a lassan 20 éve tartó részvény agóniában:

Forrás:Dshort

- Tény viszont, hogy két év alatt sikerült 2% inflációt felmutatni a 20 éve deflaációval küzdelmeskedő országnak, a BOJ eheti jelentése szerint.

KÍNA fontosabb hírei:

- 1980-tól napjainkig a kínai jövedelem különbségek duplázódtak. Immár Kínában nagyobb a relatív különbség a gazdagok és szegények között, mint az USA-ban.

- Kína 31 tartományából harmincnak nem sikerült elérnie az első negyedévben az egyébként már 2013-hoz képest visszavágott növekedési célkitűzéseket.

- A FT cikke szerint kisebbfajta botrányt kavart, hogy kiderült: A kínai vezetés megpróbálta erővel befolyásolni az ország eddig fejlődéséről és annak a jövőbeni alakulásáról szóló riportot. A feladat szerint már 2014-ben a kínai GDP-nek meg kellett volna haladnia az amerikaiét.

ARANY:

Az arany egyenletes, nyugodt tempóban adta le az értékét egészen péntekig, amikor is egy erőteljes rántással 1265-ig bukott az (alig manipulált) árfolyam, de egy órán belül vissza is húzták a csökkenő sáv tetejéig, majd pedig a hét végére elromlott részvénypiaci hangulatban picit menekülő eszköz szerepben tetszelegve visszakúszott az árfolyam a hetek óta centrumként viselkedő 1300 fölé.

Forrás:Ariva

EURUSD:

A világ legnagyobb forgalmú spekulációs eszköze nem mutatott nagyobb kilengéseket, a FED bejelentéseire az EUR erősödött, egészen az 1,39-es szint közelébe, amit egyelőre tiszteletben tartott. Az USA munkaerő piaci adatai kicsit megingatták az árfolyamot, de gyorsan helyreállt a normál volatilitás.

Forrás:Ariva

MAGYARORSZÁG

Hazánkkal kapcsolatosan csak azokra a hírekre koncentrálok, amelyek nemzetközi kontextusban és a Ft árfolyama szempontjából tarthatnak igényt komolyabb figyelemre. Ennek oka az, hogy a honi sajtóban rengeteg kiváló elemzés olvasható anyanyelvünkön.

- Brüsszel elzárta a magyar pénzcsapot. A döntés ideiglenes, Magyarországnak be kell bizonyítania, hogy az új szervezeti rendszer is biztosítja az EU által elvárt garanciákat.

- Az MNB 2,5-ig ismét vágott az alapkamaton. A nemzetközi konszenzus szerint ez volt egy darabig az utolsó.

- A termelői árak szintje 1,9%-kal csökkent márciusban, szemben a 0,2%-os emelkedéssel februárban.

- Az Európai Bíróság határozott egy magyar devizaadós ügyében: a magyar törvényszéknek kell eldöntenie, hogy tisztességtelen-e az a szerződéses kikötés, amely a kölcsönügyletekben szerepel

A forintot nem rázta meg az újabb kamatvágás, pedig az MNB nem jelentette ki, hogy ez lett volna a végső… A hosszú hétvégéken esélyes kontroll nélküli árfolyam mozgás is elmaradt, a forint árfolyama a nemzetközi hangulattal párhuzamosan mozgott, 306,5 –ig tartott az erősödés, majd a péntek esti frászban 308-ra gyengült az árfolyam.

Forrás/GlobalPartners